O QUE É DRAWBACK?

O estudo “Desafios à Competitividade das Exportações Brasileiras de 2018”, elaborado pela FGV/EAESP, constatou as principais dificuldades enfrentadas pelas empresas brasileiras no cenário internacional. Entre as mais importantes estão os entraves tributários, sendo que os pontos destacados pelas empresas foram:

- Tributos nos produtos exportados, diminuindo sua competitividade

- Complexidade dos mecanismos de redução tributária na exportação

- Dificuldade de ressarcimento de créditos tributários federais (IPI/PIS/COFINS)

- Dificuldade de ressarcimento de créditos tributários estaduais (ICMS)

Diante desse cenário, é salutar constatar que mesmo diante de uma série de benefícios e regimes especiais disponível para os exportadores, como Drawback, RECOF, RECOF-SPED, Reintegra, dentre outros, poucas empresas os conhecem e os utilizam.

Com relação ao Drawback, por exemplo, de um total de, aproximadamente, 24 mil empresas exportadoras existentes no Brasil, apenas 2.385 utilizam o Drawback, ou seja, pouco menos de 10%.

Tendo o Drawback um potencial extremamente forte tanto para reduzir os custos tributários das exportações como para aumentar o fluxo de caixa relativo ao pagamento dos impostos, conhecê-lo é uma obrigação de todo exportador.

O regime aduaneiro especial de Drawback foi criado, em 1966, como um incentivo às exportações, já que permite a importação de bens desonerada de tributos quando vinculada a um compromisso de exportação.

É importante frisar que as aquisições amparadas pelo regime de Drawback necessitam, antes de serem exportadas, passar por um processo de industrialização, o que envolve uma das etapas abaixo:

- Transformação;

- Montagem;

- Beneficiamento;

- Renovação ou Recondicionamento;

- Acondicionamento ou Reacondicionamento.

Os bens que podem ser abarcados pelo regime são os empregados ou consumidos na industrialização de produto a ser exportado e as mercadorias utilizadas em reparo, cultivo, criação ou atividade extrativista de produto a ser exportado.

Modalidades de Drawback

Isenção

Imagine que uma empresa já tenha feito importação e aquisição interna de insumos (com tributação integral), tenha-os aplicado em um processo produto e, posteriormente, os exportado. A habilitação para o Drawback Isenção permitirá que essa empresa possa repor os estoques desses insumos com isenção de tributos.

Destacamos que essa isenção é apenas permitida na aquisição de insumos em quantidade e qualidade equivalentes aos utilizados nas exportações já realizadas.

O Drawback Isenção pode ser requerido respeitando-se o limite de dois anos contados a partir da data de aquisição ou importação dos insumos com recolhimento dos tributos.

Suspensão

O objetivo do Drawback Suspensão é que a empresa, antes de realizar a importações dos insumos e exportações dos produtos acabados, busque a habilitação no regime para que possa realizar tanto as importações quanto as compras nacionais com suspensão dos tributos incidentes.

Destacamos que, nesse regime, é obrigatória a liquidação do compromisso, que ocorre com a efetiva exportação do produto, de acordo com o que consta no Ato Concessório (quantidade e valor).

Operações especiais

De acordo com o artigo 69 da Portaria Secex n° 23/2011, as seguintes operações especiais podem ser concedidas:

- Drawback para embarcação: pode ser concedido tanto na modalidade suspensão como isenção. A sua particularidade é a importação de bens que serão utilizados em industrialização de embarcação, destinada ao mercado interno.

- Drawback para fornecimento no mercado interno: Apenas é concedido na modalidade suspensão. Caracteriza-se pela importação itens destinados à fabricação, no País, de máquinas e equipamentos a serem fornecidos, no mercado interno, em decorrência de licitação internacional.

Frisamos que, para as operações especiais listadas acima, não há possibilidade de utilização do regime para aquisição no mercado interno.

- Drawback genérico: Pode ser utilizado apenas na modalidade suspensão e é caracterizado pela dispensa da classificação NCM e da quantidade. Nesse caso, permite-se que sejam informadas apenas a discriminação genérica das mercadorias a serem importadas e os seus respectivos valores;

- Drawback sem expectativa de pagamento (sem cobertura cambial): Concedida apenas na modalidade suspensão e é representado pela não expectativa de pagamento, parcial ou total, da importação.

Drawback intermediário: concedido nas modalidades suspensão e isenção, esse regime é de extrema importância para as empresas que fabricam bens e vendem no mercado interno para empresas que aplicarão esses itens no processo produtivo e, posteriormente, os exportarão.

Nesse caso, a importação ou aquisição no mercado interno desses fabricantes intermediários podem ser realizadas com desoneração dos impostos e a mesma exportação do exportador pode ser utilização para comprovação do ato concessório tanto do intermediário quanto do exportador.

Como pedir

(se habilitar para o regime)

Habilitação Drawback Suspensão

Para ser contemplada pelo regime, a empresa, primeiramente, deve estar habilitada pela Receita Federal do Brasil (RFB) a operar no Siscomex.

Ademais, deve elaborar Ato Concessório com as informações detalhadas das operações de exportação e importação que serão abarcadas pelo regime e fazer a solicitação juntamente à SECEX através do sistema Siscomex Drawback Web, cujo acesso é possível através da pagina oficial do MDIC (www.mdic.gov.br)

O que é avaliado para concessão do regime:

- Histórico da empresa exportadora;

- Relação entre insumos importados e produtos destinados à exportação;

- A agregação de valor e resultado da operação (diferença entre o valor das exportações e o das aquisições (nacionais ou importadas) deve ser positivo.

Habilitação Drawback Isenção

O pleito para o Drawback Isenção se efetiva no Portal Siscomex, na opção Sistemas em Produção – Drawback Isenção.

Frisamos que devem ser informados no Ato Concessório (AC) os Registros de Exportação (RE), Notas Fiscais e Declarações de Importação (DI), com data referente a até dois anos antes do pedido do AC.

Benefícios do Drawback

Como a redução da carga tributária nas exportações impacta diretamente na redução dos custos dos produtos, o Drawback tem um papel crucial no ganho de competitividade dos produtos brasileiros no cenário global.

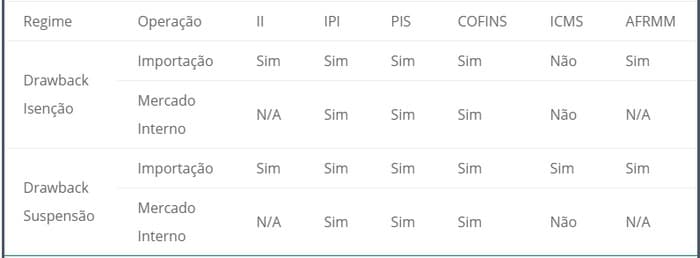

Veja no quadro abaixo quais os tributos que são desonerados considerando o regime Drawback e o tipo de operação:

Importante também destacar que o II e o AFRMM representam um ganho real para as empresas habilitadas no regime, já que compõem o custo direto dos produtos e não são recuperáveis. Já os outros impostos, em geral, têm um considerável impacto positivo no fluxo de caixa das companhias.Estima-se que o uso do Drawback pode representar uma redução de até 71,6% sobre o valor da operação de importação e de 36,60% sobre a aquisição da mesma mercadoria no mercado interno, descontado o valor do ICMS em ambos os casos.

Caso a empresa habilitada no regime (ou que busca a sua habilitação) seja uma acumuladora de impostos, os ganhos reais serão ainda maiores, já que todos os tributos representarão ganho direto no custo, tendo em vista a dificuldade dessas empresas na obtenção de ressarcimento.